近年、働き方の多様化によって、給与所得以外の所得が発生するケースが珍しくなくなりました。副業をするときに関係してくる所得が雑所得です。副業を始めるのであれば、適切に納税できるよう正しく理解しておく必要があります。今回は、雑所得の概要をはじめ、種類や例、税額の計算方法、事業所得との違いなどについて解説します。副業を始める前に雑所得の不安を解消しておきたい方はぜひ参考にしてみてください。

雑所得とは?

雑所得とは、利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得のいずれにも該当しない所得です。

雑所得の種類や例、税額の計算方法について解説します。

雑所得の種類

雑所得の主な種類は下記の通りです。

・公的年金等の雑所得

・業務に係わる雑所得

・その他の雑所得

業務に係わる雑所得は、事業として得る所得ではなく副業などで得た所得です。

その他の雑所得は、公的年金等の雑所得と業務に係わる雑所得にも該当しない所得をさします。たとえば、個人年金保険で得た所得や、FXで得た所得などが該当します。

雑所得の例

雑所得の例としては、ブログから商品が売れたことによるアフィリエイト報酬、メディアに寄稿した原稿に対する報酬、セミナーの講演に対する報酬などが挙げられます。

また、自家用車の貸付けに対する報酬、ベビーシッター・家庭教師のような人的役務に対する報酬、民泊による報酬なども雑所得です。

そのほか、ビットコインなどの暗号資産を売却して生じた利益に関しては、事業所得等の各種所得の基因となる行為にともない生じる場合を除き、原則として雑所得に区分されます。

雑所得の税額の計算方法

雑所得は、「公的年金等の雑所得」と「業務に係わる雑所得」、「その他の雑所得」を合計した金額です。

収める税額を計算するときは、給与所得などほかの所得と合計して総所得金額を求めます。

なお、一定の先物取引による所得に関しては申告分離課税が適用されます。

雑所得と事業所得との違い

雑所得は副業に関する所得が該当していることをお伝えしました。ただ、副業で始めた仕事が軌道にのって収益が増えたとき、事業所得で申告したほうがよいのか迷ってしまうこともあるでしょう。

判断の参考になるよう、雑所得と事業所得の違いについて解説します。

雑所得は事業から発生する所得ではない

事業所得は、農業や漁業、製造業、卸売業、小売業、サービス業、そのほかの事業から生じる所得です。その一方で雑所得は、副業で発生する所得であり、事業で発生する所得ではありません。

副業であっても規模が大きい場合には事業所得として申告する場合もあります。目安として生計を立てられる規模だと事業所得に該当するようです。

雑所得は青色申告の対象外

青色申告は、一定水準の記帳をして正しい申告をする人が、所得金額の計算で有利な扱いを受けられる制度です。具体的には、最高で65万円の青色申告特別控除を受けられます。

青色申告の対象は事業所得・不動産所得・山林所得がある方となっています。したがって、雑所得は青色申告の対象外です。

雑所得に関する必要経費

国税庁が定める業務に係わる雑所得は、必要経費を差し引いて算出されています。

”(2)業務に係るもの

総収入金額 – 必要経費 = 業務に係る雑所得

(注)業務に係るものとは、副業に係る収入のうち営利を目的とした継続的なものをいいます。”

“雑所得の金額を計算する上で、必要経費に算入できる金額は、次の金額です。

(1)総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

(2)その年に生じた販売費、一般管理費その他業務上の費用の額”

雑所得の金額を必要経費によって抑えることができれば、最終的な税額も減らせます。副業をするのであれば、経費を見落としなく申告することが重要です。

計上できる必要経費の例

雑所得で計上できる必要経費の例は下記の通りです。

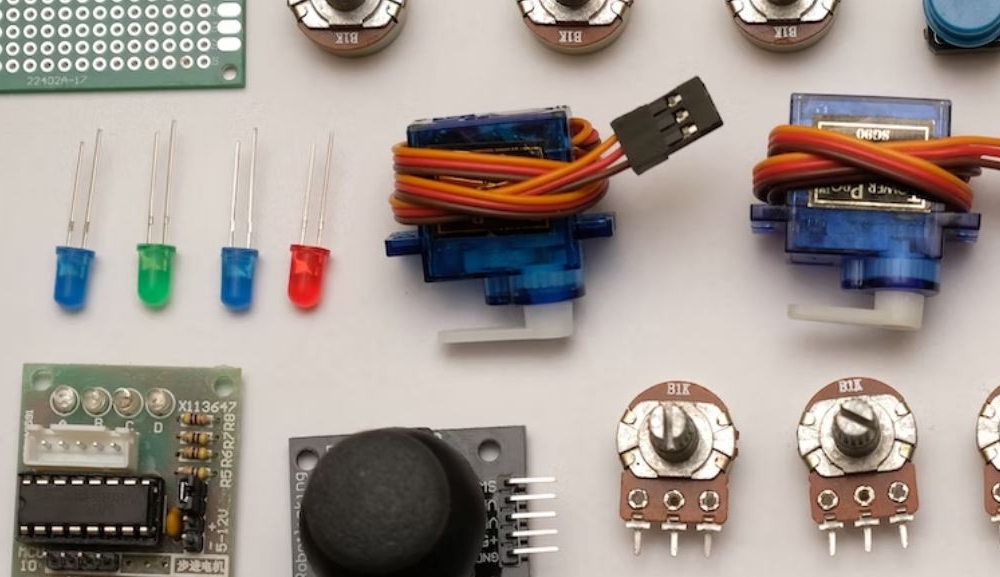

・業務で使用するパソコンやスマホ、タブレットの購入費

・打ち合わせや取材で発生する交通費

・コワーキングスペースの利用料金

・文房具やコピー用紙といった事務用品の購入費

・水道光熱費

・家賃

・業務用資産の修繕に必要な費用

・事業税

・固定資産税(業務用の部分に限る)

認められない必要経費

雑所得として認められない必要経費の例は下記の通りです。

・生計を一にする配偶者や親族に支払う地代家賃

・生計を一にする配偶者や親族に支払う給与賃金

・罰金、科料および過料

・所得税や住民税

・公務員に対する賄賂

雑所得に関する気になるQ&A

雑所得に関する気になる疑問についてQ&A形式で回答します。

Q1.公的年金等の雑所得に対して確定申告は必要?

A1.一定の条件を満たす方は不要です。

年金受給者の申告手続きの負担を減らせるよう、公的年金等に係わる確定申告不要制度が設けられており、一定の条件を満たす方は確定申告が不要とされています。

一定の条件は下記の通りです。

➀公的年金等の収入金額が400万円以下で、公的年金等のすべてが源泉徴収の対象となる

➁公的年金等に係わる雑所得以外の所得金額が20万円以下である

➀と➁の両方を満たせば確定申告が不要です。

公的年金等の収入金額が400万円以下であっても、公的年金等に係わる雑所得以外の所得金額が20万円を超えると、確定申告が必要になるので注意してください。

Q2.メルカリの売上は雑所得?

A2.メルカリのホームページでは譲渡所得とされています。

メルカリによると、洋服や生活用品などの不用品を売却した収入は、所得税の課されない譲渡所得に該当するとのことです。

Q3.雑所得は損益通算できる?

A3.できません。

雑所得の金額の計算上で生じた損失については、ほかの所得の金額と損益通算できません。

雑所得の必要経費は家事関連費に類する支出が多く、収入を上回る場合が想定されないことが理由とされています。

副業を始める場合はレンタルオフィスも検討!

雑所得を理解したことで、副業への不安を解消できたのではないでしょうか?

ただ、副業を始めるときには、働く場所についても考慮しなければなりません。たとえば、自宅では家族やペットがいて、副業に集中しづらい場合もあるでしょう。

副業に専念できる場所を確保したいのであれば、レンタルオフィスも検討してみてください。レンタルオフィスは、副業に必要なワークスペースを気軽に借りられるサービスです。参考としてRe:ZONEというサービスをご紹介します。

Re:ZONE

Re:ZONEは、1部屋29,700円から副業に必要なプライベート空間を借りられるスモールレンタルオフィスサービスです。

インターネットや家具などビジネスに必要な環境が整備されているので、スムーズに副業を開始できます。24時間365日いつでも利用できるため、仕事帰りや土日祝日に副業をしたいときに役立ちます。

完全個室であることから、副業でWeb会議が必要な場合に、周囲の視線を気にせず対応できるのも便利です。

内装については内覧で確認できるので、気になった方は下記の予約フォームから申し込んでみてください。

まとめ

今回は雑所得の概要をはじめ、種類や例、事業所得との違い、認められる経費などについて解説しました。

雑所得は、主に年金や副業などで得た所得を示すことがおわかりいただけたでしょう。

ただ、副業であっても規模が大きい場合、事業所得として判断する場合もあります。申告の判断に迷ったときは税務署に問い合わせてみましょう。