確定申告といったタイミングで節税を成功させるには、事前にいろいろな知識を知っておき工夫を行う必要があります。

経費をよく検討したり申告方法を節税できるタイプへと変更することで、節税は達成可能です。「事業を始めたばかりなので、節税を少しでも行いたい」という方はぜひチェックしておきましょう。

今回は個人事業主が節税するための方法を、1つ1つ分かりやすくご紹介していきます。

個人事業主ってどんな税金を払うの?

まずは個人事業主が払う税金の種類についてご紹介していきます。

所得税

稼ぎを得ていれば、誰でも納税申告を行う必要がある税金です。多くの場合1月1日を期首、12月31日を期末として計算を行います。国税です。

会社員の場合は雇用先の企業が代わりに納税してくれるので、年末調整をすれば納税手続きは済みます。ただしこの場合でも副業で一定の収益を得ている、といった場合だと別途申告をしないといけません。また個人事業主の場合は企業が代理申告してくれないので、1から申告書を作成する必要があります。

消費税

消費税は稼ぎが多くない方にとっては関係ない税制ですが、稼ぎが多くなってくると申告必要性が出てきます。具体的には基準期間となる前々年の売上が、1,000万円を超えた場合に発生するのがポイントです。

チェーンで小売店舗を経営している、といった場合は稼ぎが1,000万円を超えるケースもあるでしょう。その場合は課税申告を確定申告時に行わないといけません。また1年待たずに半年といった期間で売上1,000万円を達成した場合でも課税されるので、注意してみてください。

住民税

地方税です。確定申告後に自分の事務所が属している地域に対して支払います。申告の際は管轄先の役所から送付される納付書を使います。

支払い方法は

- 6、8、10、1月の4回

- 6月の1回

から選択するのがポイントです。

個人事業税

個人事業主として特定の業種で稼いでいるケースだと、個人事業税という特殊な税が発生する可能性があります。こちらも都道府県に納付を行う地方税です。

事業所得が290万円に抑えられていれば納付の必要性はありませんが、納付する場合は8、11月の2回に支払いが分けられている点に注意してみてください。また課税対象になっているか、自分の業種を確認することも忘れないでおきましょう。ちなみに個人事業税は経費扱いというのもポイントです。

個人事業主ができる節税対策!コツをご紹介

ここからは実践的な内容として、個人事業主ができる節税対策をご紹介していきます。

経費を毎年しっかり計算する

毎年節税を実施するには、まず経費を毎年しっかり計算しておく必要があります。計算にミスがあると是正の通知が役所から来ますし、経費内容を把握できないため基本的な節税のコツすら実行することができません。

これからご紹介する経費項目をしっかり確認して、計上の際の参考にしてみてください。

経費項目をしっかり検討する

経費項目について基本的なところを確認していきます。

- 旅費交通費:業務上の交通手段利用で発生した経費

- 広告宣伝費:チラシの作成といった宣伝で発生した費用

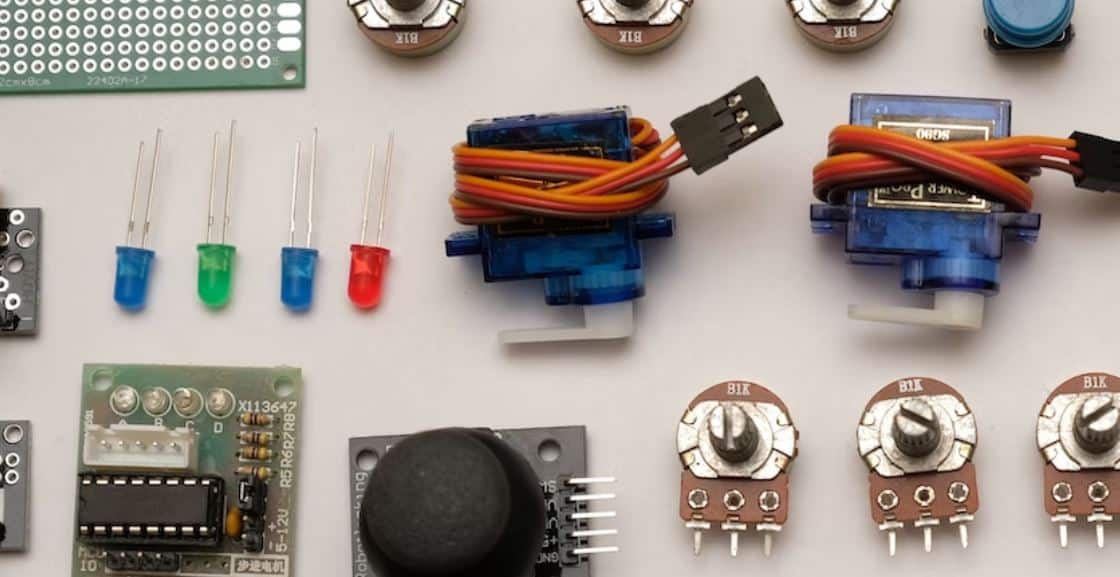

- 消耗品費:事務用品といった備品購入に掛かった経費

- 接待交際費:取引先の会食といった必要なことで掛かった経費

- 水道光熱費:オフィスで業務時発生する照明や水道等の利用経費

- 通信費:業務上必要なインターネット回線や携帯回線の経費

- 地代家賃:オフィス自体の契約料金といった場所代

- 租税公課:固定資産税といった資産関連の経費

- 給料賃金:従業員に支払っている賃金といった経費

- 福利厚生費:通勤手当といった従業員のサポート関連の経費

売上総額から経費・控除を引いた分が実際の所得として計算されるのがポイントです。

所得税を節税するには、経費の種類や計上方法などをよく知っておく必要があります。たとえば業務上必要な取引先とのオンラインミーティングで発生した弁当代なども、接待交際費として計上可能です。ただし社内のみの会議で発生した弁当代は接待交際費ではなく「会議費」となるので注意してみてください。経費計上できますが仕訳が変わってきます。

上記の項目に該当する可能性のある費用をすべて確認した上で、経費として多くの項目を計上できるようにすると節税効率が上がります。確定申告初心者だと計上可能な項目を見落としている可能性もあるのでチェックが重要です。

固定資産税とは?いつ・いくら払う?計算方法から軽減措置までわかりやすく解説|GMO不動産

控除制度も活用する

節税する際は、経費をなるべく多く計上できるようにするだけでなく控除制度の活用も重要です。控除制度とは課税対象外となる一定額を税の計上時に差し引くことができる制度です。さまざまな控除制度が提供されていますが、主に2種類が用意されています。

所得控除

課税対象となる所得から一定額を差し引いて計算ができる制度です。

- 社会保険料控除:労働保険といった保険関連の料金全額が対象

- 地震保険料控除:損害保険等で支払っている地震保険料の控除

- 基礎控除:誰でも適用される、現在では上限が48万円になっている

- 雑損控除:災害や盗難などの被害に遭遇した場合の金額を控除する

といった控除項目があり、1つ1つ確認して該当するか確認することで経費以外にも差し引きができるようになります。

税額控除

所得税額から一定の金額を控除できる制度です。

- 配当控除:株式投資などで配当金を受け取った人が対象

- 住宅借入金等特別控除:住宅新築といったイベントで費用が発生した人が対象

対象となる方はあまり多くないでしょうが、所得控除からさらに差し引きできる分を探している方はぜひチェックしてみてください。

青色申告にして特典を活用する

節税の基本となる申告方法が「青色申告」です。青色申告は事前に申込を行うことで利用できるようになるので、利用を検討している際はすぐに役所へ手続きを行いに行ってみてください。

青色申告のメリットは以下の通りです。

- e-taxで最大65万円の控除を受けられる

- 赤字を最大3年繰り越せる

- 各種特典が利用できる

まずe-taxと併用することで、最大65万円の控除が受けられます。そして赤字になっても最大3年繰り越せるので、繰り越した損失を来年度以降計上して節税が可能です。

さらに各種特典を活用して節税へ活用できます。

- 給与を必要経費として計上可能

- 特例を利用して減価償却費を一括で計上できる

特典を利用しながら青色申告を活用することで、特に個人事業主個人は大きなメリットを受けることができるでしょう。申告方法が面倒ですが、会計ソフトなどを活用すると少し楽になります。

iDecoといった全額所得控除が受けられる制度を利用する

全額所得控除が受けられる制度を活用することも検討してみてください。他の方法よりやり方が難しくなりますが、継続して控除を受けることができます。

たとえば「iDeco」では積み立てを行いながら、全額所得控除を受けることが可能です。また小規模企業共済制度といった制度でも、全額所得控除が受けられます。

レンタルオフィスの賃貸費用はどうやって経費計上する?

もし今レンタルオフィスを借りている、あるいは将来的に借りる予定がある方は、レンタルオフィスをどうやって経費計上するかも確認しておいてください。

レンタルオフィスも賃貸の一種なので、場所代として地代家賃を基本的には計算します。月額や年額で支払っている契約料を地代家賃として1年ごとに経費計上しましょう。

ただしオプションとして事務代行を依頼している場合は外注費として計上したりと、契約しているサービス内容によっては地代家賃以外も計算する必要があります。面倒な場合はレンタルオフィスだけを借りて、他のオプションサービスを付けないことも重要です。

「Re:Zone」ではシンプルなレンタルオフィスを提供することで、低コストのオフィスを提供しています。経費計上も当然できますので、気になる方はぜひご連絡ください。

まとめ

今回は個人事業主の節税方法などをご紹介してきました。

節税するにはまず税の仕組みや区分の方法などを理解して、なるべく経費計上を多く行いながら控除を多く受けられるように工夫する必要があります。各制度を活用しながら効率よく節税してみてください。

またレンタルオフィスの経費を計上することも忘れないでください。